ARANCELES 2022: Estabilidad en condiciones arancelarias y en aranceles pagados.

La carne bovina pagó aranceles en el exterior por 316 millones de dólares. La carne ovina pagó menos aranceles por reducción de sus exportaciones. China se mantiene como el mercado donde Uruguay paga la mayor parte de sus aranceles. Para ingresar al informe, haga click en la imagen.

2021: Aranceles récord por exportaciones récord.

La cadena de carne bovina y ovina registró un pago de aranceles de 337 millones de dólares. La mayor cifra registrada en la historia de las exportaciones de ambos sectores. El aumento de las colocaciones en China explica la mayor parte de este incremento. Para ingresar al informe, haga click en la imagen.

Condiciones Arancelarias 2022: Carne Bovina.

Se describen las condiciones de acceso arancelario para carne bovina. Para ingresar al informe, haga click en la imagen.

Condiciones Arancelarias 2022: Carne Ovina.

Se describen las condiciones de acceso arancelario para carne ovina. Para ingresar al informe, haga click en la imagen.

Tiempos de transporte de la cadena cárnica bovina uruguaya.

Uruguay es el exportador de carne bovina con mayor tiempo de transporte respecto a países competidores. En la última década, el tiempo de transporte ha aumentado 45%. Para ingresar al informe, haga click en la imagen.

ASEAN: atractiva región no explorada por Uruguay.

El atractivo comercial de esta región irá en aumento por razones estructurales, presentando oportunidades para múltiples productos cárnicos. Sin embargo, Uruguay aún no tiene acceso sanitario a 9 de los 10 miembros del bloque para exportar carne bovina. Para ingresar al informe, haga click en la imagen.

Importancia de un TLC con China para la cadena cárnica uruguaya.

China es el importador más relevante de carnes a nivel mundial, representando casi 1 de cada 3 dólares importados. Uruguay pagará más de 150 millones de dólares por exportar productos cárnicos a este destino en 2021. Para ingresar al informe, haga click en la imagen.

Carne aviar: Desafío para Uruguay en mercado dinámico.

La carne aviar es la proteína animal con mayor consumo per cápita en el mundo y la más comercializada en volumen. Sin embargo, Uruguay aún es un exportador marginal. Para ingresar al informe, haga click en la imagen.

Carne ovina: Oportunidades y desafíos para Uruguay en el mercado internacional.

El mercado internacional de carne ovina presenta características salientes: precio elevado y creciente, muy alta concentración en la oferta y demanda en aumento. Para la carne ovina uruguaya existe demanda sostenida y creciente en volumen y precio. Para ingresar al informe, haga click en la imagen.

Corea del Sur: atractivo mercado detrás de barrera arancelaria.

El mercado de carne bovina de Corea del Sur reúne características que lo vuelven especialmente atractivo: alto volumen, tasa de crecimiento y precios de importación. La principal restricción para las carnes uruguayas es el elevado arancel. Para ingresar al informe, haga click en la imagen.

Impacto del cambio en las condiciones arancelarias de Rusia en la cadena cárnica uruguaya.

A partir de 2022, la carne bovina y las menudencias uruguayas que se exporten a Rusia podrían estar expuestas a aranceles más elevados. De mantenerse los flujos exportadores, el pago de aranceles aumentaría USD 3,5 millones anuales. Para ingresar al informe, haga click en la imagen.

Aranceles 2020: Aumento de carga arancelaria por exportaciones extracuota a EEUU y Canadá.

En 2020 la cadena de carne bovina pagó USD 198 millones en aranceles en los mercados de exportación. Para ingresar al informe, haga click en la imagen.

Medio Oriente y Norte de África: oportunidad para carnes uruguayas.

Esta es una región atractiva para la colocación de carnes uruguayas por su alto nivel de importación y aranceles bajos. Para ingresar al informe, haga click en la imagen.

Brecha arancelaria en aumento.

2021 será un año de reducciones arancelarias en el mercado internacional de carne bovina. Uruguay no se beneficiará de estas reducciones. Para ingresar al informe, haga click en la imagen.

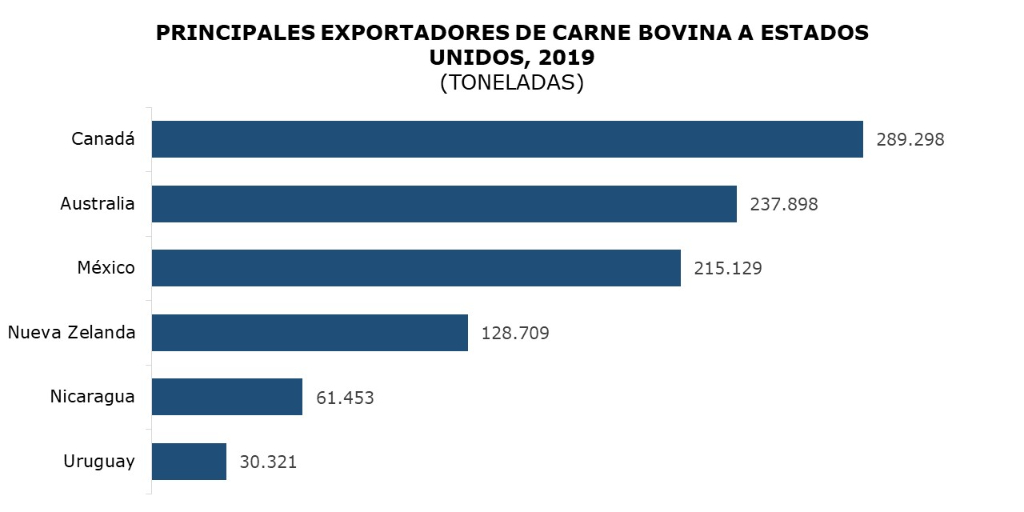

EEUU: oportunidad para carne a pasto limitada por restricción arancelaria

Estados Unidos es el segundo mayor importador de carne bovina del mundo. En 2019, este país absorbió el 16% del flujo importador mundial de este producto, por un total de 5,5 mil millones de dólares y casi un millón de toneladas. Para ingresar al informe, haga click en la imagen.

Lanzamiento de Procarnes.

La importancia de la cadena cárnica en la economía uruguaya es sustancial: 1 de cada 4 dólares exportados por nuestro país proviene del sector cárnico. Ningún país en el mundo depende tanto de las exportaciones de carne como Uruguay.

El creciente comercio de carne a nivel internacional impulsado principalmente por los países asiáticos, junto con el registro de niveles récord en el stock de ganado a nivel local, plantean un escenario favorable para nuestra exportación.

Pero este contexto positivo debe materializarse mediante el potenciamiento de nuestro nivel de acceso a los mercados internacionales: la apertura de nuevos destinos y la reducción de costos arancelarios son los puntos principales de la agenda. Tal es su importancia que, por cada dólar invertido en el acceso a los mercados cárnicos, el retorno es de veinte dólares para el país.

El problema del acceso puede resumirse en dos ejes: el sanitario y el arancelario.

En términos del primero, Uruguay ha perdido ventaja en los últimos años por los avances en la materia de nuestros vecinos, Argentina y Brasil: en 2015, nuestro país tenía la posibilidad de acceder a un 25% del mercado mundial sin su competencia. En 2020 esta proporción se redujo significativamente. Se redujo la ventaja sanitaria.

En términos arancelarios, la situación es notoriamente desventajosa. Sólo el 21% de nuestras exportaciones tiene alguna ventaja arancelaria, el resto paga el arancel por defecto que impone cada país. Esta cifra es similar para Argentina y Brasil, pero no para países como Australia, Nueva Zelanda o Estados Unidos, cuya proporción de exportaciones con alguna preferencia arancelaria es cercana a 100%. Esto se explica porque los principales importadores de carne del mundo conceden ventajas arancelarias. Casi el 100% de las importaciones de Japón, Corea del Sur y Estados Unidos tienen algún descuento arancelario.

Ambos ejes interactúan, conformando dos circuitos comerciales: Por un lado, existe un grupo de países exportadores que tiene el tema arancelario y el sanitario bien resuelto. Ellos gozan de una canasta de mercados bien diversificada, con preferencias arancelarias y la posibilidad de acceder a un precio 20% superior al del otro grupo. Por otro lado, hay otro grupo que no tiene la situación arancelaria resuelta. Su canasta de destinos está más concentrada y es víctima de variaciones de precios mayores. Uruguay está en el segundo grupo desventajoso con Argentina y Brasil.

En resumen, existe una enorme oportunidad tanto desde el punto de vista de la demanda internacional de carne bovina como desde la capacidad productiva de nuestro país, cuya materialización depende de la mejora en el acceso a los mercados. Para ver la presentación, haga click en la imagen.

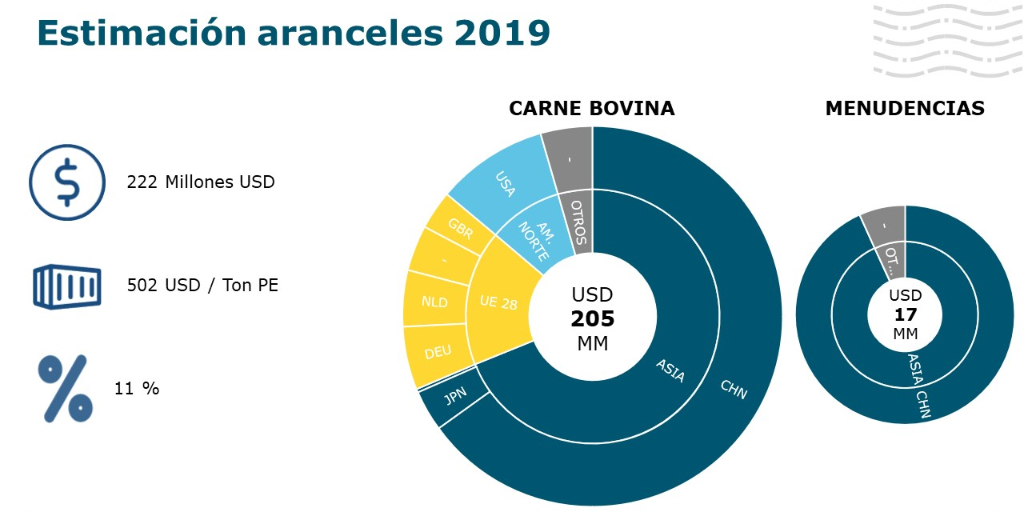

Estimación de Aranceles para Carne Bovina y Menudencias 2019:

Se presenta la estimación de la carga arancelaria pagada por carne y menudencias bovinas de Uruguay. Para ingresar al informe, haga click en la imagen.